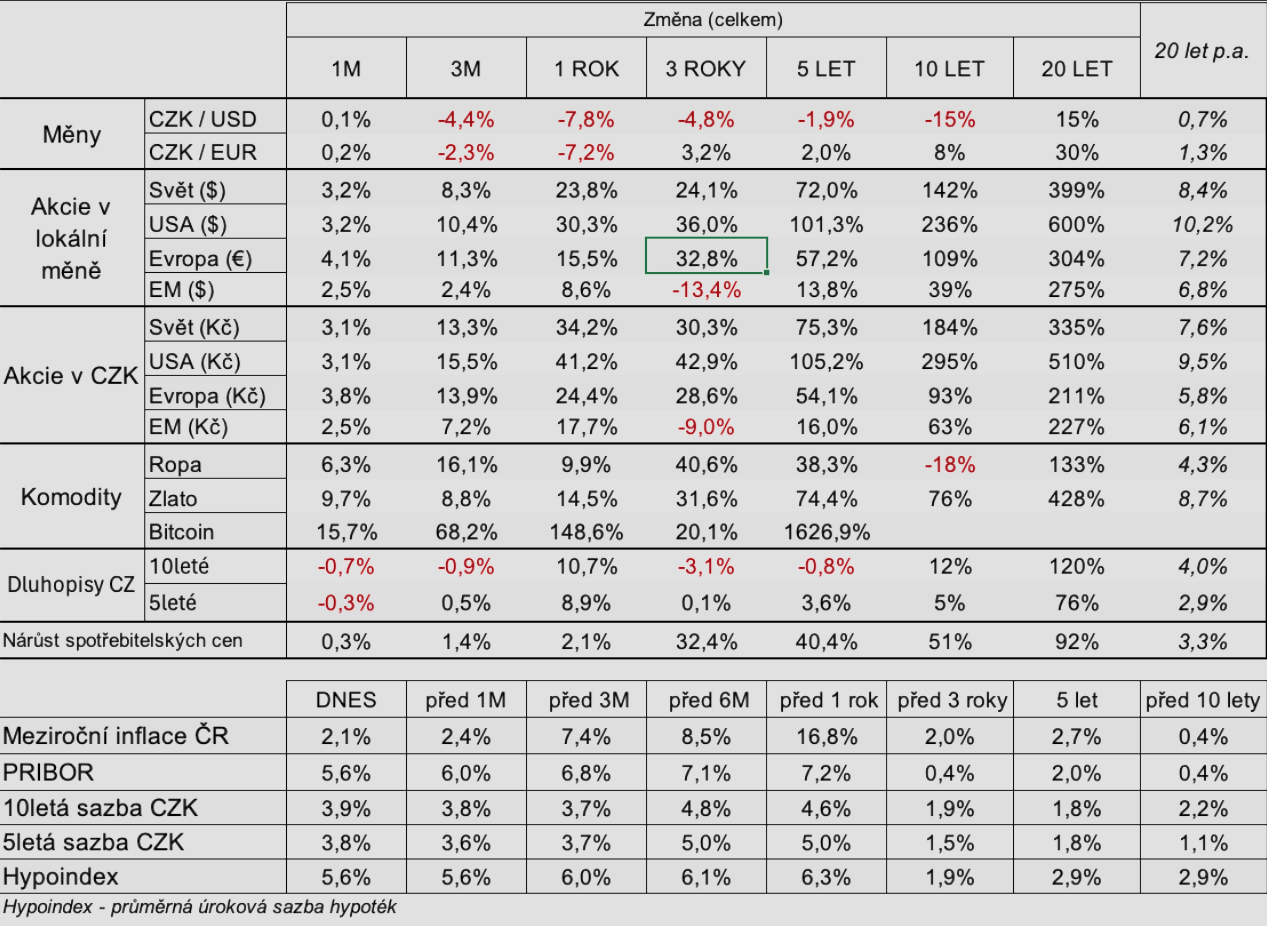

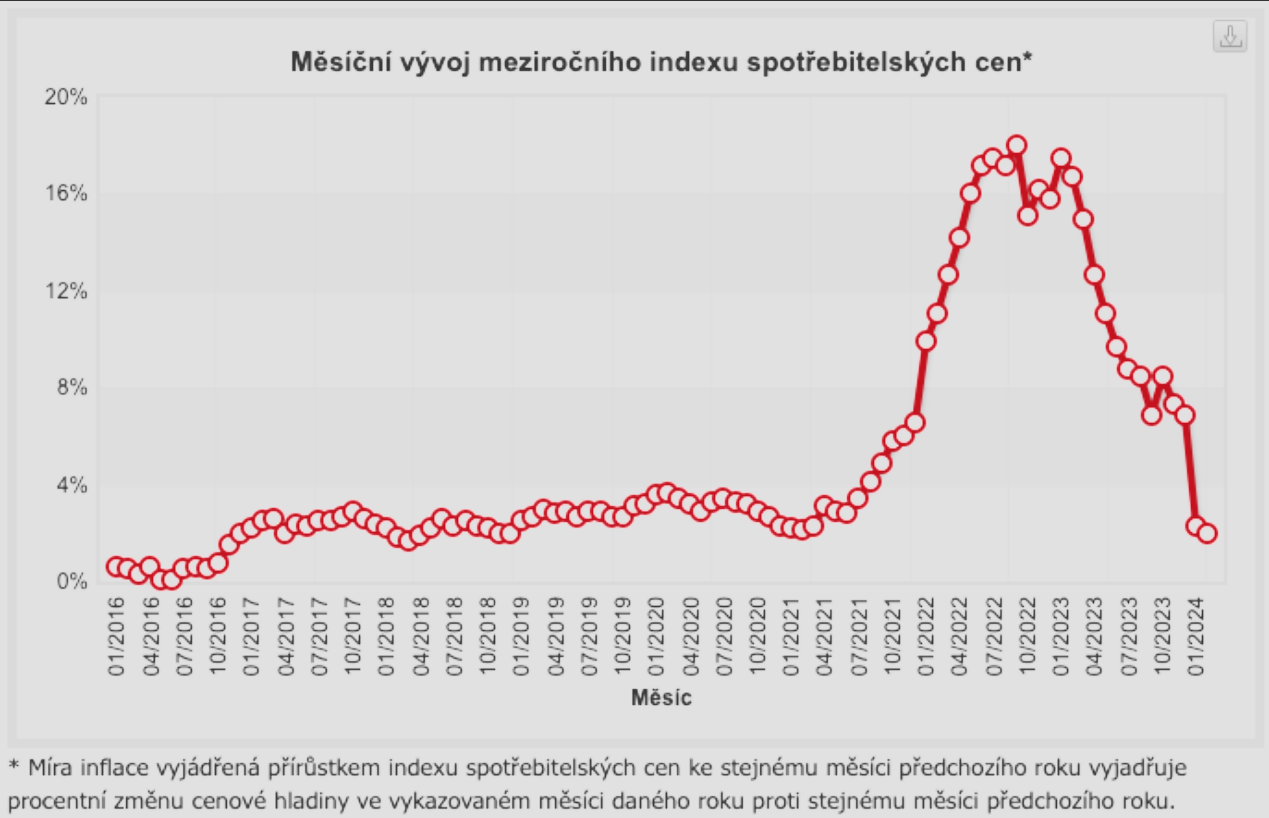

Nízká inflace znamená, že se pořád zdražuje, jenom pomaleji

Inflace klesla na 2 %. To je hodnota, kde by ČNB inflaci ráda viděla. Na oslavu, že je inflace za námi, je ještě brzo. Je totiž něco jiného, když je inflace stabilně kolem 2 % po dobu několika let nebo jestli na 2 % spadla ze skoro 20 %. Při stabilně nízké inflaci je nejistota v budoucí inflaci nízká. Třeba plus mínus pár desetin procenta. Když ale ČNB šlápla na brzdu a inflace spadla z 20 % na 2 %, je více rizik, kde všude se tyto turbulentní změny projeví. Analytici očekávají, že by inflace mohla kolem 2 % i zůstat, ale je více rizik než v dobách klidných. Nevyroste zase? Nespadneme do deflace? To jsou scénáře, které možná hrozí. Panuje shoda na tom, že to nejhorší máme za sebou.

Pokles inflace na 2 % znamená, že ceny za posledních 12 měsíců vyrostly jen o 2 %. Zdražuje se tedy, ale už ne tak překotně. Titulky hlásající „Inflace se vrátila do normálu“ samozřejmě neznamenají, že by se ceny vrátily do normálu a mohli jsme oprášit ceníky a jídelní lístky 3 roky staré.

Pokud se opravdu povede inflaci zkrotit a ceny porostou cca o 2 % za rok, povede to k

- růstu reálných mezd

- kladným reálným úrokovým sazbám v bankách.

Bude stačit, když mzdy porostou rychleji než inflace a úrokové sazby budou nad inflací.

Pokud Vám v letošním roce poroste příjem, zvažte, jestli část tohoto příjmu nevěnujete na rychlejší splnění svých finančních cílů.

Růst reálných mezd

Růst reálných mezd znamená, že peníze, které vyděláte, mají větší hodnotu a můžete si za ně koupit víc věcí než dřív. To se děje, když vaše mzda roste rychleji než ceny okolo. Jednoduše řečeno, když se vám zvýší plat a ceny zůstanou stejné nebo stoupnou jen trochu, vaše peníze vám umožní si koupit více. A to je dobře, protože se zlepšuje to, jak dobře se z tohoto hlediska máte. J

Pokud bychom se na to podívali optikou drobné případovky a vycházeli z průměrných čísel, tak berme tato fakta:

- příjmy vzrostou o 5 %

- cenová hladina o 2 %

- na hypotéku mám fixaci ještě 7 let, zde se mi splátka nemění

- měsíčně mi zůstávalo po zaplacení všeho 5000 Kč

| Dnešní situace | Nárůst | Situace za rok | |

| Příjmy domácnosti | 60 000 Kč | 5 % | 63 000 Kč |

| Splátka hypotéky | 20 000 Kč | 0 % | 20 000 Kč |

| Celkové výdaje | 35 000 Kč | 2 % | 35 700 Kč |

| Volné CashFlow | 5 000 Kč | 46 % (2 300 Kč) | 7 300 Kč |

- Je tu omezení toho, že vycházíme z průměrných hodnot. Někomu se situace může zlepšit nadprůměrně, někomu podprůměrně a také nikdo nemáme stejný nákupní košík. Každopádně moje klasické připomenutí a přepočítávání na hodnotu peněz v čase:

- pokud byste investovali 2 300 Kč / měsíčně do dynamického portfolia po dobu 30 let, budete mít celkem přes 4 200 000 Kč

- Pokud byste investovali 7 300 Kč / měsíčně do dynamického portfolia po dobu 30 let, budete mít celkem přes 13 300 000 Kč

I tento propočet má zajisté svoje omezení. Kapitálovým trhům se v následující třiceti letce může dařit lépe, takže na konci budete mít více peněz. Nebo se jim může dařit podprůměrně.

Akcie jsou stále na vrcholu, posledním obdobím se dařilo, ale co teď?

Akciovým trhů se daří a pokračovaly v růstu. V březnu přidaly přibližně další 3 %. To není zdaleka standardní výsledek. Když vezmeme v potaz, že průměrné roční výnosy se pohybují okolo 8-10 %.

Minulý rok byl krásně výnosový a přinesl přes 20 % v závislosti na sledovaném akciovém indexu. Pokud zhodnocení akciové části vašeho portfolia bylo významně jiné, něco může být špatně a dejte vědět).

Aktuálně se nacházíme na rekordech, hodnota akciových indexů je na nejvyšší hodnotě, co kdy byla tzv. ALL TIME HIGH (v investiční hantýrce). To ale neznamená to, že akcie budou padat, nebo, že půjdou dále nahoru. Doporučujeme držet se plánu a investovat pravidelně. Pokud máte k dispozici větší jednorázový obnos, který chcete do cenných papírů „zaparkovat“ a máte strach, že zainvestujete a trhy by se propadly, rozložte investici na více částí a udělejte si strategii zainvestování např. na několik měsíců a té se držte. Pokud byste si nebyli jisti nebo jste si nevěděli rady, dejte vědět.

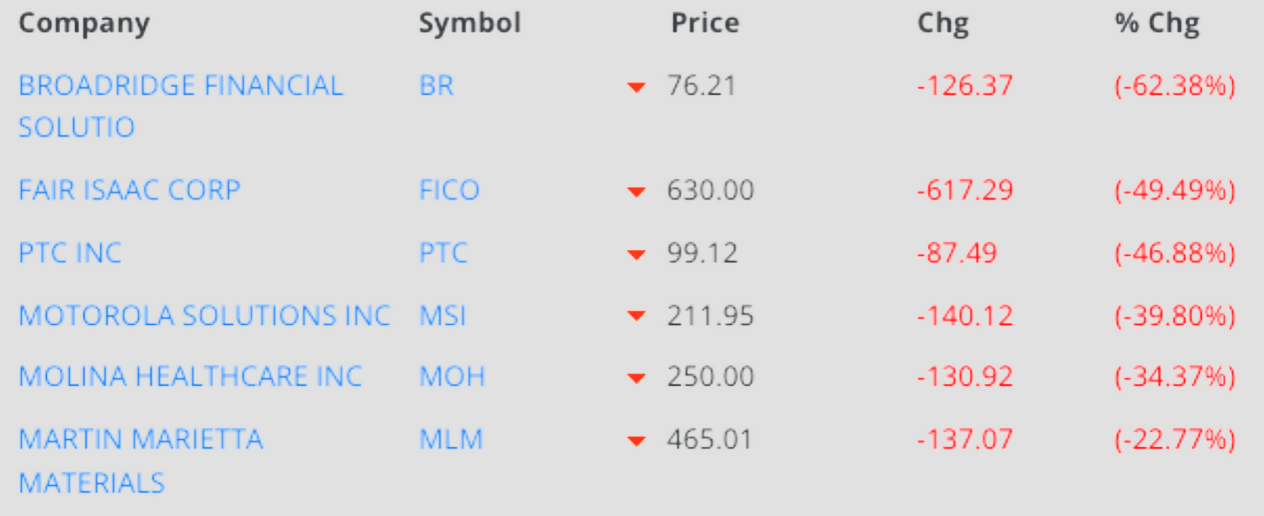

Jsou i výjimky, a i na rostoucím trhu jsou ztráty

Na přiloženém obrázku / tabulce můžete najít ty největší losery z S&P 500, za stejné období, co celý index vyrostl o téměř 30 %, tak některé jednotlivé akcie z indexu propadly i o více než 40 % (matematický fakt – pokud mi hodnota investice propadne o 40 %, tak abych se dostal na původní hodnotu, tak musí vyrůst o 66 % 😉).

Index S&P 500 je seznam opravdu těch největších firem v USA, takže nemluvíme o žádných pidi firmičkách. To nás vrací zpět k myšlence. Nehledejme zbytečně jehlu v kupce sena a kupujme celou kupku. Trh nepřechytračíme. Neházejme na terč, ale kupujme celé terče.

Proto investujeme s klienty převážně do indexových ETF fondů. S indexovými fondy si “koupíte” celý akciový trh. Tím pádem nevsázíte na jednoho koně, ale držíte kousky z mnoha různých firem, čímž je vaše portfolio automaticky diverzifikované a odráží celkovou dynamiku trhu.

Pokud některé z vašich akcií zaznamenají pokles, jiné, které rostou, toto snížení vyrovnají. Výhodou je také, že tento přístup je pro investora velmi levný, což je obzvlášť na dlouhých horizontech velmi důležité. Historie ukazuje, že pasivní indexování je úspěšná strategie, které přináší výhody i našim klientům.

Finanční tabulka pravda