Inflace a úrokové sazby

Inflace ve světě klesá, a to je dobrá zpráva pro centrální banky. Léčba zvýšenými úrokovými sazbami zabírá, zvyšovat úrokové sazby už dál není třeba. Diskutuje se o tom, že sazby jsou již na vrcholu a investoři očekávají, že by centrální banky mohly začít sazby pomalu a opatrně snižovat.

Výhled nižších sazeb je dobrá zpráva pro akcie i pro dluhopisy, proto jejich ceny v listopadu výrazně rostly. Například světové akcie v CZK vyrostly o 4,9 %. Rostly i světové dluhopisy a zlato.

I v ČR se očekává pokles sazeb, a proto rostou ceny dluhopisů. Některé dluhopisové investice jsou ale stále pod svými maximálními hodnotami. Současná situace jim jen pomohla umazat část ztrát.

Řiďme riziko koruny (Kč) – diverzifikace do světových měn mimo ČR

Pokud se z povzdálí podíváme na laboratorní příklad jak nechceme dopadnout, můžeme se podívat na příběh Turecké liry a tamní inflace. Inflace v Turecku v roce 2023 dosáhla průměrné hodnoty 51,45 % a např. v říjnu 2023 byla na úrovni 61,36 %. Pro srovnání, v roce 2022 byla průměrná roční inflace v Turecku 72,3 %. Tyto vysoké míry inflace jsou výsledkem několika faktorů včetně měnové a fiskální politiky a významného oslabení Turecké liry vůči dolaru a jiným světovým měnám. Oslabením měny rostou ceny dovozu a to dále tlačí na růst inflace.

Pro zajímavost, úrokové sazby v Turecku byly ve sledovaných letech okolo 40 %.

Ještě se vám zdá, že máme vysoké úrokové sazby?

Co měl dělat chytrý Turek? (A co by měl dělat chytrý Čech?) = Diverzifikovat svůj (investiční) majetek do cizích měn a mimo své „tuzemsko“.

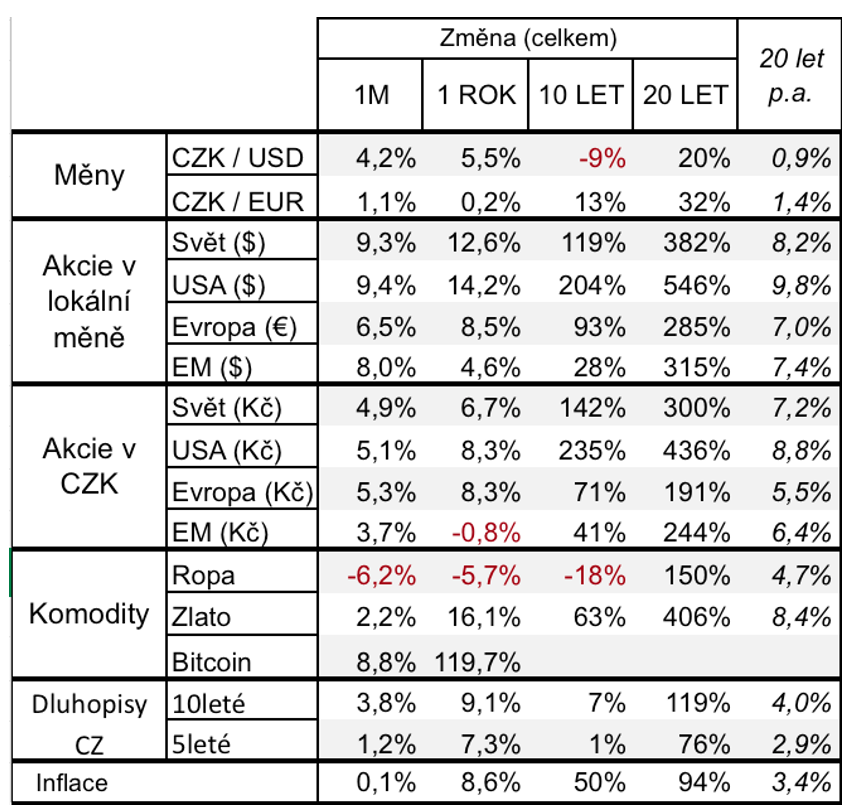

Jak se dařilo trhům? Tabulka pravdy

Pojďme si vytáhnout zajímavá data. Akcie z USA udělaly za poslední 20 let zhodnocení:

- 8,8 % p. a. (v CZK)

- 9,8 % p. a. (v USD)

Nezajištěné akcie vs. zajištěné akcie dělají rozdíl 1 % v dlouhém horizontu (20 let) – ve prospěch nezajištěných. Pokud by se ČR a koruna stala Švýcarskem Evropy, tak teoreticky drobně proděláme. Pokud by se ČR a koruna stala Tureckem Evropy, tak teoreticky hodně neproděláme. Cílem je snižovat riziko a ochránit bohatství.

Průměrná inflace v ČR za posledních 20 let je 3,4 % p. a.

Americké Akcie porazily inflaci o více jak 5,5 % p. a.

Akcie vyrostly za 20 let celkem o 436 % = víc jak 5 násobek.

Ceny v ekonomice vyrostly o 94 % = méně jak 2 násobek.

Důležitá novela zákona jménem DIP (dlouhodobý investiční produkt)

V listopadu sněmovna schválila zákon, který rozšiřuje a doplňuje možnosti spoření na stáří, tzv. „dlouhodobý investiční produkt (DIP)“. Ve stručnosti se jedná o to, že nebude možná daňová úspora jen pro doplňkové penzijní spoření (DPS) a životní pojištění, ale i pro další produkty. Limity pro daňovou úsporu se navíc významně navyšují.

Zákon ještě nevstoupil v platnost, čekáme na schválení Senátem a podpis prezidenta. Chceme Vás však informovat s předstihem. Po schválení zákona se připravme na intenzivní informační kampaně od tvůrců produktů, prodejců a médií. Při případném uzavírání produktu se nenechte zaslepit vidinou daňové úspory, ale pečlivě zvažte, jestli je pro Vás vhodný a v jaké variantě. Volba investiční strategie je například daleko důležitější, než daňová úspora. Prodejci různých produktů, které budou moci být v režimu DIP, budou „prodávat“ zejména daňovou úsporu. Dokážeme si představit takovéto reklamní sdělení:

4000 Kč * 12 měsíců * 30 let * 15 % [daň] = 216 000 Kč [daňová úspora]

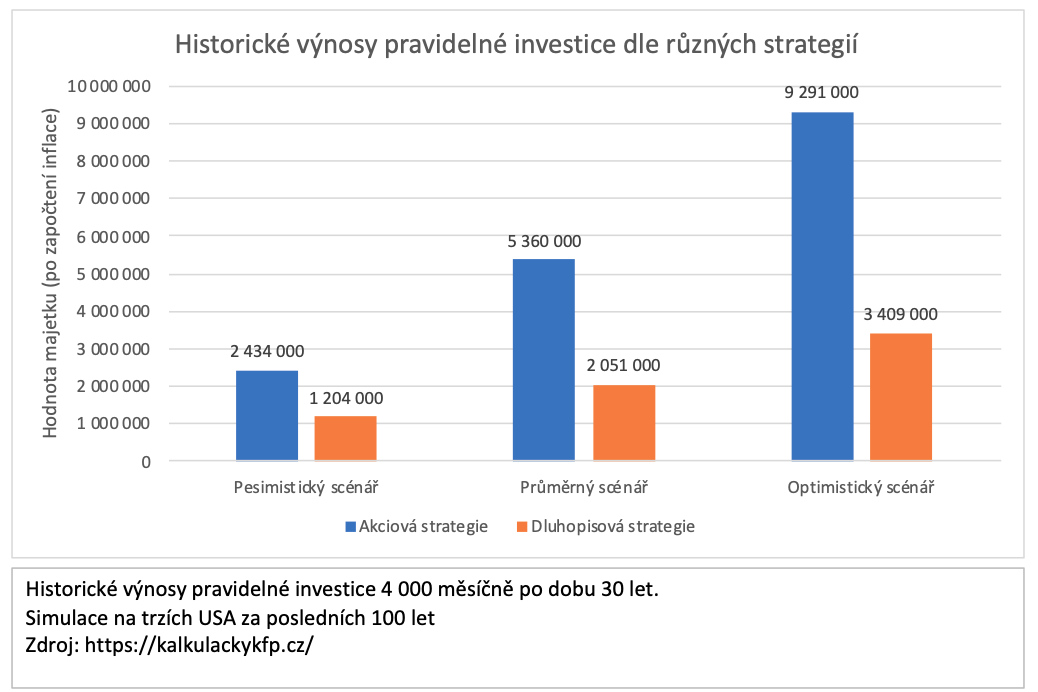

Daňová úspora je super, ale zvolený nástroj musí zapadat do Vašeho finančního plánu a využívat vhodně taková aktiva, která na dlouhém horizontu přinesou nejvíce úspěchu (výnosů). V tabulce můžete vidět, že nevhodně zvolená strategie pro dlouhodobého investora může znamenat jednotky mil. Kč.

Je pro Vás ještě 216 000 Kč hlavní argument pro výběr dlouhodobého investičního produktu?

Pro více informací o DIPu se ptejte. Klidně odpovědí na tento mail nebo u svého poradce.

Pro naše klienty stále máme k dispozici geniální PDF přehled nejdůležitějších 100 grafů, co byste mohli potřebovat.

Napište si o ně! 🙂

Hezký den, Kuba

Zdroj:

Novinky KFP,

aktuality z ekonomik,

– pro klienty OMAP – zpracoval Ing. Jakub Kratochvíla, EFA